中国公民章先生2019年1月从中国境内取得收入的情况如下:

(1)从任职公司取得工资收入8500元;

(2)出版学术著作一部,出版社支付稿酬80000元;

(3)一次性取得会计咨询收入40000元;

(4)参加某电视台举办的有奖竞猜活动取得中奖所得8000元;

(5)取得保险赔款30000元;

(6)取得国债利息收入5000元;

(7)转让上海证券交易所上市股票取得所得15000元,通过沪港通投资香港联交所上市股票取得转让所得8000元。

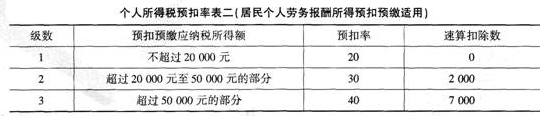

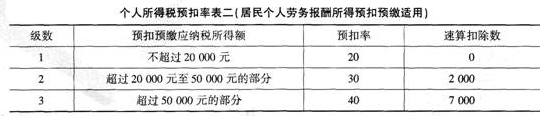

附:个人所得税预扣率表一(居民个人工资、薪金所得预扣预缴适用),个人所得税预扣率表二(居民个人劳务报酬所得预扣预缴适用)。

预扣预缴适用)。

章先生取得稿酬收入应预缴个人所得税( )元。