12.95%

13.5%

8%

13.2%

第1题:

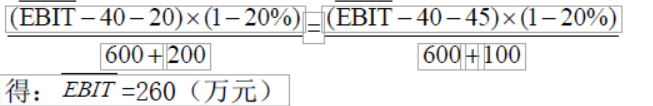

某公司原有资本500万元,其中债务资本200万元(每年负担利息20万元),普通股资本300万元(发行价格25元),所得税税率为25%。由于扩大业务,需追加筹资200万元,其筹资方式有两个:一是全部发行普通股,发行价格20元;二是全部筹借长期借款,利率为12%,则两种筹资方式每股收益无差别点的息税前利润为( )万元。

A.79

B.72.8

C.80

D.73.5

第2题:

某公司设定的目标资本结构为:银行借款20%、公司债券15%、普通股65%。现拟追加筹资300万元,按此资本结构来筹资。个别资本成本率预计分别为:银行借款7%,公司债券12%,普通股15%。追加筹资300万元的边际资本成本为( )。

A.12.95%

B.13.5%

C.8%

D..13.2%

第3题:

第4题:

第5题:

第6题:

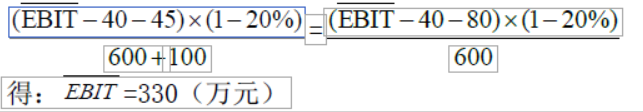

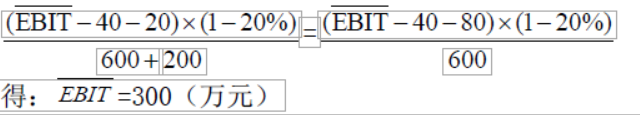

某企业目前拥有资本1000万元,其结构为:负债资本20%(年利息20万元),普通股权益资本80%(发行普通股10万股,每股面值80万元),现准备追加筹资400万元,有两种筹资方案可供选择

(1)全部发行普通股。增发5万股,每股面信80元

(2)全部筹措长期债务,利率为10%,利息为40万元,企业追加筹资后,息税前利润预计为160万元,所得税率为25%

要求:

(1)计算每股收益无差别点( )

A.EBI=130万元

B.EBIT=150万元

C.EBT=155万元

D.EBI=140万元

(2)该企业选择哪一种融资方案。( )

A.采用负债筹资方案 B.采用发行股票筹资方案

第7题:

某公司计划筹集新的资金,并维持目前的资本结构(银行借款占30%,权益资金占70%)不变。随筹资额的增加,银行借款和权益资金的资金成本变化如下:

筹资方式 新筹资额 资金成本 银行借款 210万元以

210~270万元

270万元以上 6%

7%

9% 权益资金

350万元以下

350~630万元630万元以上 12%

14%

16%

要求:

(1)分别计算银行借款和权益资金的筹资总额分界点;

(2)计算各筹资总额范围内的资金边际成本;

(3)该公司为投资一个新的项目,准备按目前本结构(银行借款占30%,权益资金占70%)进行追加筹资850万元,请说明该公司应选择的追加筹资范围和相应的资金边际成本。

第8题:

A、20

B、50

C、100

D、400

第9题:

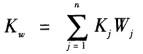

=300÷1000*12%+300÷1000*15%+400÷1000*16%=14.50%。式中,Kw表示综合资本成本率;Kj表示第j种资本成本率;Wj表示第j种资本比例。

=300÷1000*12%+300÷1000*15%+400÷1000*16%=14.50%。式中,Kw表示综合资本成本率;Kj表示第j种资本成本率;Wj表示第j种资本比例。第10题: