简述投资决策中风险与收益的关系。若有两方案,如何选择?

第1题:

第2题:

什么是收益,如何计量?风险和收益的关系如何?

第3题:

A.对既定方案如何根据需要获取资源

B.对不同目标进行的权衡选择

C.为实现既定目标选择方案

D.如何安排确定方案收益

E.如何分配方案的收益

第4题:

流动性与银行风险和收益的关系如何?

第5题:

简述方案的内部收益率、增量内部收益率的概念,这两个指标如何应用?

第6题:

简述风险与收益的关系。

第7题:

投资决策主要取决于两个关键因素( )。

第8题:

某企业准备投资开发新产品,现有甲、乙两个方案可供选择,经预测,甲、乙两个方案的预期投资

收益率如下表所示: 预期投资收益率 市场状况 概率 甲方案 乙方案 繁荣 O.40 32% 40% 一般 O.40 17% 15% 衰退 O.20 一3% 一15%

要求:

(1)计算甲、乙两个方案预期收益率的期望值;

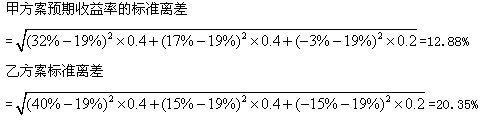

(2)计算甲、乙两个方案预期收益率的标准离差;

(3)计算甲、乙两个方案预期收益率的标准离差率;

(4)假设无风险收益率为5%,与新产品风险基本相同的某产品的投资收益率为13%,标准离差率为O.8。计算甲、乙方案的风险收益率与投资的必要收益率,并判断是否值得投资;

(5)若企业的决策者是风险回避者,他会如何评价甲、乙方案?

(6)若企业的决策者是风险追求者,他会如何评价甲、乙方案?

(7)若企业的决策者是风险中立者,他会如何评价甲、乙方案?

第9题:

小企业投资决策时要尽量选择()的证券进行投资。

第10题:

投资决策中风险与收益的关系(若有两方案,如何选择)?